这类产品指数增强效果大分化!多宝体育- 多宝体育官方网站- APP下载

2026-01-06多宝体育,多宝体育官方网站,多宝体育APP下载统计数据显示,2025年指数增强基金平均净值增长率超过32%,平均超额收益率超过5%,超八成取得超额收益。与此同时,宽基指增产品业绩分化显著。

受访基金经理表示,增强策略多样化和精细化运作是大趋势,同时稳健战胜基准的目标导向未来可能更加重要。

Wind统计显示,截至2025年底,291只拥有2025年度完整业绩的增强指数基金平均净值增长率达32.51%,平均超额收益率为5.35%,超八成取得正超额收益。整体而言,风格上偏小盘、抓住科技股行情的指增产品较为出色。

得益于赛道的爆发性行情,东财中证有色金属指数增强、华宝中证稀有金属主题两只细分行业增强指数产品业绩优异,2025年收益率分别达到91.50%、88.55%。嘉实中证半导体增强、西部利得中证人工智能、东财中证云计算与大数据主题指数增强等细分行业增强指基年内收益率超过50%。

相较于投资方向鲜明的行业类指数增强产品,就目前数量、规模占主要份额的宽基产品而言,双创50指数、科创100指数、国证2000/中证2000指数、创业板相关增强指数产品成为去年表现最为突出的宽基类品种。

广发中证科创创业50增强策略ETF、长信中证科创创业50指数增强去年收益均超过64%;永赢上证科创板100指数增强及华富、汇添富旗下的中证科创创业50指数增强年内收益率也在60%以上。

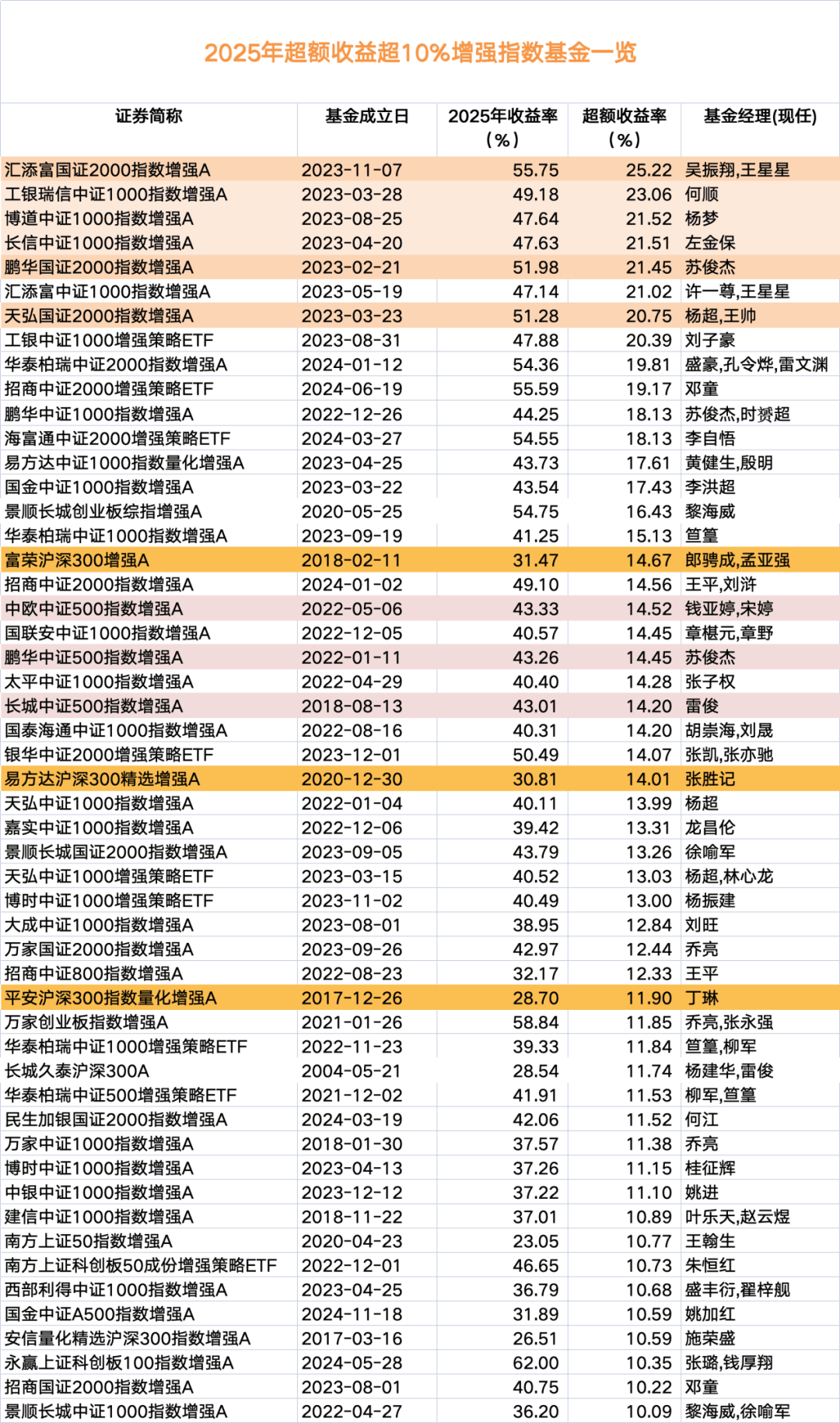

2025年,52只增强指数基金取得了10%以上的超额收益。其中,汇添富国证2000指数增强超额收益最高,达到25.22%;工银瑞信、博道、长信旗下的中证1000指数增强,以及鹏华、天弘旗下的国证2000指数增强超额收益也均超过20%。

另外,华泰柏瑞、招商、鹏华、海富通、易方达、国金、景顺长城等基金公司旗下也有指数增强产品去年超额收益在15%以上,且多数集中在中证2000、中证1000两大指数,少量出现在创业板综指、中证A500指数。

统计显示,对标不同宽基指数的指增产品超额收益率有很大分化,中证500、中证1000、中证2000等中小盘指增的超额收益显著高于沪深300、上证50等。

与此同时,对标同一宽基指数的指增业绩也明显分化。以跟踪中证500指数的指增产品为例,中欧、鹏华、长城三家公募旗下的中500指数增强基金去年单位净值涨幅均超43%,领涨同类产品。同期,有4只基金涨幅不足20%。另以跟踪沪深300指数的指增产品为例,2025年,富荣沪深300指数增强A、易方达沪深300精选增强A收益率突破30%,长城久泰沪深300指数A、申万菱信沪深300指数增强A、安信量化沪深300增强A等涨幅超25%,但同期也有产品业绩告负,首尾差距近33个百分点。

对此,长城基金量化与指数投资部总经理、基金经理雷俊表示,2025年指数增强产品超额收益的变化主要分为上下半年两个阶段,每个阶段的主导变量不一样。上半年市场广度收益较好,小市值效应显著导致增强胜率普遍较高,在小微市值股票上暴露较大的产品有着更好的超额收益;下半年是强β行业与核心个股主导,属于典型的“赔率行情”,低波动股票出现尾部风险,显著弱于高波动因子表现,因此下半年行情对于传统意义的指增产品更难一些,多数表现不佳。

创金合信基金首席量化投资官、创金合信中证500指数增强基金经理董梁也表示,对标不同宽基指数的指增产品超额收益分化很大,原因主要在于中小盘股波动性较高,市场定价有效性低,有利于量化模型做出超额收益。而对标同一宽基指数的指增业绩分化主要原因是市场结构性牛市特征突出。

在董梁看来,2025年中小盘股票涨幅显著大于大盘股,科技股指数涨幅大幅高于价值股。指增基金在不同风格、板块上的配置差异,会带来较大的业绩分化。“另外,2025年下半年我们观察到一些常用量化因子,如换手率、过去一段时间涨跌幅等的预测能力与长期均值相比出现了较大弱化,这也会给指增产品业绩带来分化。”董梁表示。

从业绩归因来看,董梁分析,2025年指增产品获取超额收益的主要策略是多因子量化增强。模型综合考虑基本面因子、技术因子、分析师预期和事件性等因子来进行选股。去年市场结构分化显著,风格、主题投资策略,以及有些基金通过日内交易数据开发因子等也为实现超额收益做出了一定贡献。

雷俊指出,对于沪深300指数、中证500指数、创业板指数等机构持仓占比较高的核心大中盘指数,指数增强产品需兼顾投资策略的赔率与胜率均衡,充分考量高流动性下的市场运行规律,高度重视成份股的核心驱动因子指标;同时从多策略角度优化策略供给、拓宽α收益来源,并严格控制相对基准指数的偏离风险。

去年基金公司密集布局增强指数基金。2025年年内,186只指数增强基金成立,其中宽基类指增产品仍是绝对主流。站在2026年新起点,基金经理普遍认为,未来指增策略多样化和精细化是大趋势。

董梁表示,2026年AI在指增策略上的应用会进一步深化。从因子挖掘、模型搭建到组合优化,AI将全面嵌入投研流程。行业、风格轮动策略会得到更多的重视,争取捕捉到阶段性、结构性的机会。例如构建“核心—卫星”体系,以宽基指增为底仓,叠加科技创新、高端制造等主题投资组合。日内高频因子的低频化使用也会是一个趋势。“整体来说,相较于传统的多因子模型选股增强,指增量化策略会越来越多样化。”

雷俊表示,ETF的超速增长给增强产品带来了巨大挑战。不同指数的核心驱动变量并不一致,总体来看大市值增强可能需要加大个股差异化的风险与收益研究,对于小市值增强产品广度下的价量因子规模大概率仍然有效,但长期可能会有所削弱。指数增强策略需要迭代进化,在方法论、模型、因子、数据等方面持续优化完善;另一方面,精细化是行业大趋势,需针对不同政策环境、市场情况开展差异化风险建模。

华商基金认为,指数增强型产品的核心竞争力体现在两大维度。一方面是产品本身,长期稳定的超额收益是这类工具化产品的立身之本。这要求基金管理人持续优化量化策略模型,进一步细化风格策略,确保在不同市场环境下的适用性和长期有效性。借助深度学习和大模型等前沿科技力量是目前各家公募机构努力尝试的方向之一。另一方面,对于工具型产品,如何引导投资者在合适的时期配置合适的工具,提升投资者对产品的认知和信任,增强使用黏性,或是此类产品另一重要的核心竞争力所在。